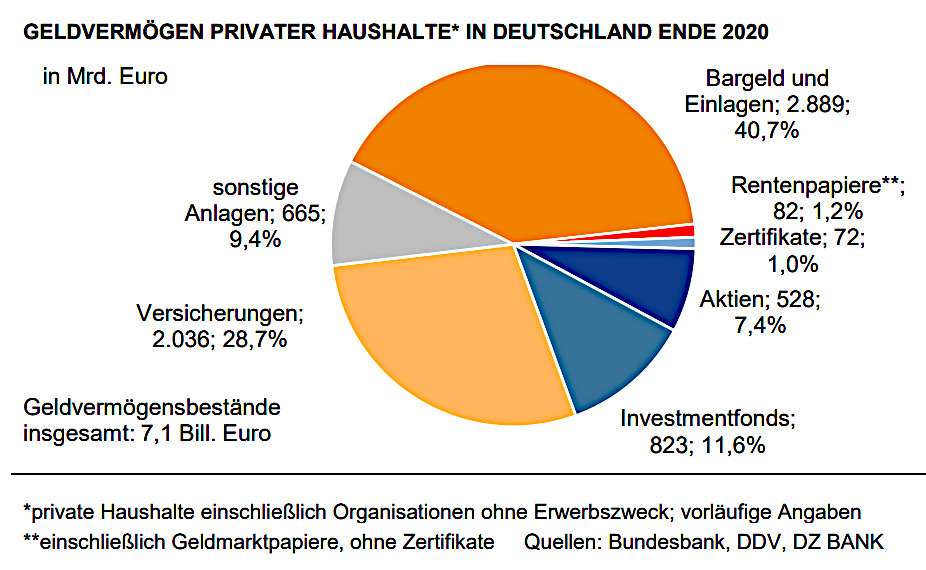

In 2020 wuchs das deutsche Geldvermögen auf 7,1 Billionen Euro: ein neues Rekordhoch, allerdings war dieser Weg mühsam und steil oder klar formuliert: falscher Weg der Kapitalbildung. Warum?

Der dominante Anteil am Vermögen der Deutschen liegt weiterhin im Bereich der sogenannten Geldwerte. Nur rund 7,4 Prozent des deutschen

Privatvermögens liegt in potenziell renditeträchtigen Aktien, hinzu kommen knapp 12 Prozent in Investmentfonds – worunter sich auch Aktienvehikel befinden dürften. Das ist im weltweiten Vergleich dennoch sehr gering und hat dramatische Auswirkungen.

Das beachtliche Finanzvermögen der Deutschen ist besonders in den letzten Jahren vor allem durch Konsumverzicht entstanden, nicht durch rentierliche Anlage!

Der dominante Anteil am Vermögen der Deutschen liegt weiterhin im Bereich der sogenannten Geldwerte. Nur. rund 7,4 Prozent des deutschen Privatvermögens liegt in potenziell renditeträchtigen Aktien, hinzu kommen knapp 12 Prozent in Investmentfonds – worunter sich auch Aktienvehikel befinden dürften. Das ist im weltweiten Vergleich dennoch sehr gering und hat dramatische Auswirkungen. Das beachtliche Finanzvermögen der Deutschen ist besonders in den letzten Jahren vor allem durch Konsumverzicht entstanden, nicht durch rentierliche Anlage!

Da setzt die Beratung der Kuhlmann & Bockelmann Finanzplanung GmbH an: Etwa 1.900 Milliarden Euro des gesamten deutschen Finanzvermögens sind Sichteinlagen, deren Realverzinsung, also Zins abzüglich Inflationsrate, in den vergangenen zwanzig Jahren meist negativ war. Innerhalb von zehn Jahren hätten Sparer auf diese Weise in Summe einen Wertverlust von etwa 130 Milliarden Euro erlitten, davon knapp 100 Milliarden Euro allein zwischen 2017 und 2019.

Ein gutes Portfolio ist mehr als eine lange Liste von Wertpapieren….Es ist eine ausbalancierte Einheit, die dem Investor gleichermaßen Chance und Sicherung unter einer Vielzahl von möglichen Entwicklungen bietet. Der Anleger sollte daher auf ein integriertes Portfolio hinarbeiten, das seinen individuellen Erfordernissen Rechnung trägt…

Harry M. Markowitz, >> (1959)

Daraus leiten wir die folgenden Wünsche unserer Kunden her:

Dies sind gleichzeitig die zentralen Ziele unserer Beratung und Betreuung!

Unser Beratungsablauf basiert auf den folgenden drei Schritten:

Sicherheit

Rendite

Erfüllung der Erwartungen

Aufgrund der Unabhängigkeit zu jeglichen Produktpartnern, setzen wir für Ihr Portfolio nur auf Investmentfonds, die wir ausschließlich auf Basis von Performance und Rating auswählen.

Das grundsätzliche Ziel unserer Beratung besteht darin, das Verlustrisiko zu senken (Erhöhung der Sicherheit) und andererseits die Renditeerwartungen zu erhöhen! Durch die Optimierung dieser beiden Komponenten in Ihrem Portfolio, schaffen wir Ihnen einen sofortigen Mehrwert.

Basis dieser Optimierungsmaßnahmen ist unser sorgfältiges Fondsresearch. Hier erfahren sie mehr zur Fondsanlyse und Auswahl.

Stellen wir Diskrepanzen zwischen Ihren Erwartungen und Ihrer derzeitigen Kapitalanlage fest, erarbeiten wir mit Ihnen gemeinsam eine Anlagestrategie, um eine klar erkennbare Optimierung im Bereich Rendite- und Risikoerwartung zu erreichen.

Um Ihre Erwartungen zu erfüllen, ist die kontinuierliche Betreuung der Kapitalanlage notwendig. Diese führen wir nach dem MCR-Konzept der K&B durch. Hierbei geht es darum, Ihr Depot hinsichtlich Risiko und Rendite unter eine fortlaufende Beobachtung zu stellen und im Falle möglicher Abweichungen zu intervenieren. Die einzelnen Bausteine des MCR sind folgende:

MONITORING

CONTROLLING

REPORTING

Ein Portfolio?

Ein Investmentfonds?

Diversifikation?

Rendite?

Risiko?

Mein Rendite-Risiko-Profil?

K&B – Der erste Schritt

K&B – Green Portfolio